相続不動産の活用

相続不動産の活用

相続不動産の活用

相続不動産の活用

不動産を相続した場合に知っておくべき法改正や、相続しない場合も含めて知っておくべきことは多くあります。相続税の申告期限は10ケ月ですが、役所、銀行、相続資産の調査など数か月もかかる事も多く時間がかかります。

分散している資産(マイナス財産を含む)が明確になってから初めて分割協議が始まり、その後に名義変更、相続税の計算と申告、そして納税と次々と時間が過ぎていきます。役所など平日しか行けない事もあり、仕事を休む必要もあるかもしれません。

■土地・建物の相続(相続手続きワンストップサービス)

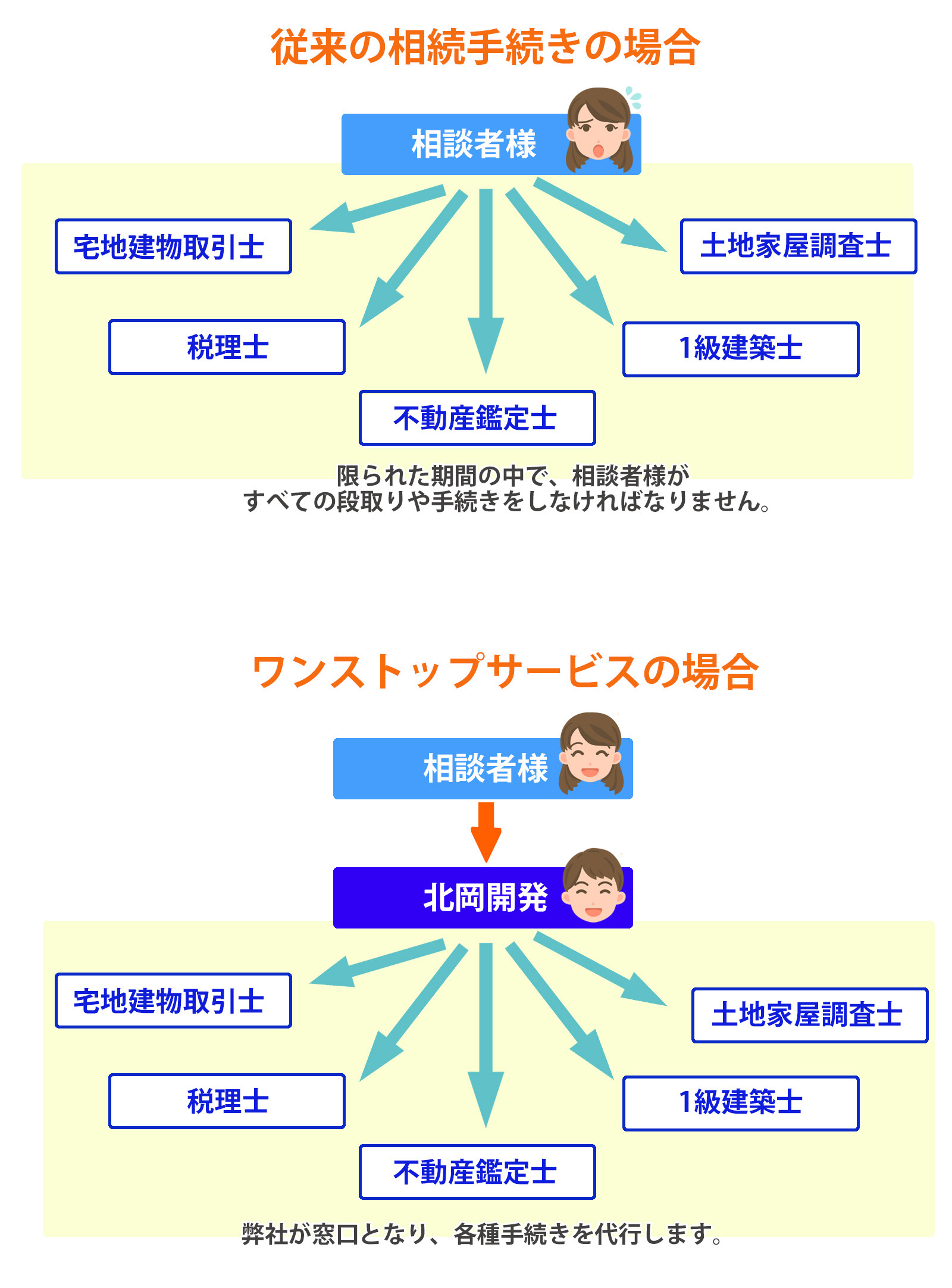

相続が発生すると日常生活の中での預金・公共料金の名義変更、本人名義ではない生存者の受取人の変更、本人名義の生命保険の請求手続き、各種年金や金融機関への手続き、遺産分割協議手続き等、多岐にわたる作業を、限られた10か月の中で行わなければならず、相続人一人ですべての段取りや問題に対応するのは本当に大変です。そんな相続人の悩みを解決するのが「相続手続きワンストップサービス」です。北岡開発では本業である不動産取引の関係から、宅地建物取引士、税理士、不動産鑑定士、1級建築士、土地化や調査士などと連携を取って、それらの手続き手助けをご依頼者の主幹する弁護士と協力して進めます。

平日しかできない作業もこの連携を取る事で精神的にも余裕をもって対応出る事に成ります。

上のように従来の手続きの場合は、それぞれの手続き各所にご自身で出向かわなくてはなりません。今の時代それぞれに対応した全てを手助けするのが相続ワンストップサービスと成ります。特に親の離婚で本当の兄弟姉妹に相続の意思や相続放棄手続きをしてもらう為には、兄弟姉妹を探すところからですが、戸籍謄本だけでは、どこに住んでいるかもわからないのが現実の問題として表面化し、どこに相談すればいいかもわからないというのが相続手続きの期限を超えてしまう原因にもなります。

除籍謄本や戸籍の附票を発行することで、生き別れた家族の住所が分かる場合もあります。

戸籍から除籍されている場合も、除籍前までの住所の履歴は残るため、過去の足取りを辿る手がかりになる場合があります。しかし離婚した親の再婚、姉妹の結婚で性が変わった場合、再婚などで何度も変わっている場合はさらに時間がかかるものです。また、戸籍の附票の発行を申請できるのは、以下の者に限られています。

戸籍の附票の申請が可能な人

・本人または配偶者

・父母や祖父母などの直系尊属

・子や孫などの直系卑属

なお、上記条件を満たす方の委任状がある場合は、代理人として申請することができます。

相続手続きには、10か月の中にも各期限がある事を知る人も少ない為に、別のトラブルを抱えてしまわないようにすることも重要な事です。

上記の中で重要なのは、相続の確定を3か月の中でしなければならない事です。前記の様に親の離婚やその他の事情で、行方が判らない兄弟、姉妹に相続の通知をしなければならない事です。探して説明をすることの難しさは、知識が無ければ判らない事ばかりです。相続開始から3カ月以内に行わないと、借金も含めて自動的に受け継がれてしまいます。中には、相続にまつわるトラブルを避けたいために、相続を辞退したい人もいるかもしれません。

2025.5.1追加記載

※相続放棄、限定承認を家庭裁判所に申述する期限についての注意

民法により「自己のために相続の開始があったことを知ったときから3か月以内」と定められています。この期間内に手続きを行わない場合、単純承認とみなされる可能性があります。期限内に相続財産の状況を調査しても判断がつかない場合は、家庭裁判所に申立てを行うことで期間を延長することが可能です。

相続放棄をするのに必要な書類は多く、日々忙しい中、自分ひとりで短い期間内に相続放棄手続きを終えるのは、とても困難と言えます。

相続放棄した場合、相続権は被相続人の親や祖父母、いなければ兄弟姉妹に移ります。借金などマイナスの財産が多いという理由で相続放棄する場合は特に、親族にきちんと説明しておかないと、トラブルに発展する可能性があります。

相続順位は、被相続人の立場から見て、①子供・孫(直系卑属)⇒②親・祖父母(直系尊属)⇒③兄弟・姉妹と定められています(配偶者は常に相続人になるため、順位には入りません)。 マイナスの財産が多く、相続放棄した場合も、この順にしたがって相続権が移っていきます。 マイナスの財産があること、自身は相続放棄をしたことを次の相続順位に成る人に説明しておかないと大きなトラブルになってしまいますので、かならず伝える事も重要です。

相続放棄の期限である3ヶ月が過ぎてしまっても、事情があったと家庭裁判所に認められれば、相続放棄できる場合があります。 被相続人と長いあいだ疎遠であり亡くなったことも知らなかった、借金しているとはまったく知らず督促状が来てから初めて知った、亡くなったことは知っていたもののほかの相続人が相続放棄をしたことを知らされていなかったため自分が相続人になることを知らなかった場合など、相応の事情があったと裁判所に認められれば、期限を過ぎていても相続放棄ができる可能性があります。

これ等の出来事の相談や、手助けをするのが相続手続きのワンストップです。あくまでもすべてと言ってもご依頼者の依頼する弁護士を主幹として手続きの手助けをするものですので、依頼する弁護士も居なければ、相続に強い弁護士のご紹介も賜ります。

建物の相続

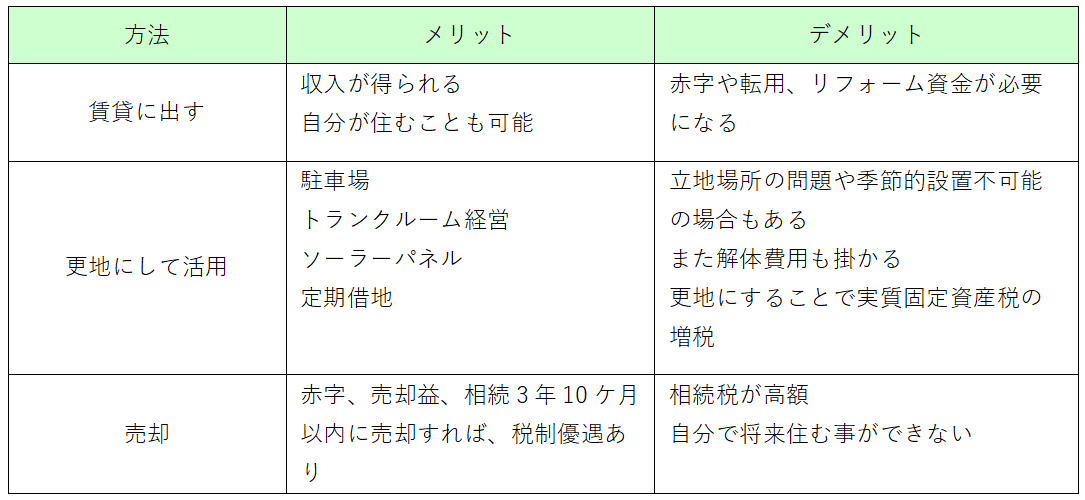

自宅、収益物件(毎月一定の収入がある不動産)、空き家にしてしまうと「特定空き家」となった場合は固定資産税が最大6倍に跳ね上がるため、何らかの活用が必要です。

土地だけを相続する場合のほかに、建物付きの土地を相続するケースもあります。

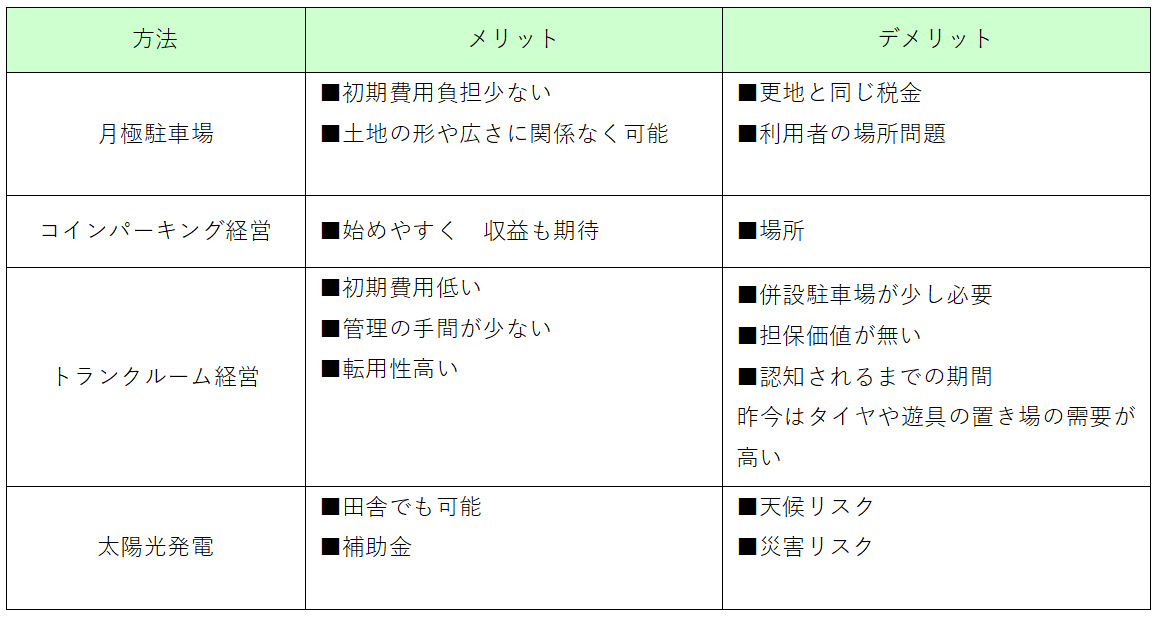

土地の立地や形、広さなど、どのような特徴の土地を相続するかによって、向いている活用方法は変わってきます。土地に建物が建っていても、そのまま活用できる場合と、建て替えや解体が有効な選択肢となる場合があります。北岡開発では、土地の条件によって売買の仲介をするだけでなく、相続した土地の有効活用についてもご相談に対応いたします。

土地を相続した場合、建物のリフォームや新築での賃貸経営も考えられますが、初期投資などが多く現実的とは言えません。仮にそうする場合でも段階を踏む事での活用方法があると考えます。

以上の様にメリット・デメリットがそれぞれにありますので、土地の場所やニーズを考慮して対策が必要です。手放す前に初期投資が少なく資産運用でき、徐々に初期費用が掛かっても節税効果の高いものや収益性の高いものに転用できるように考える事も重要です。