家庭の周辺に起こる

家庭の周辺に起こる身近なFP相談

家庭の周辺に起こる

家庭の周辺に起こる■生命保険の考え方

誰もが加入する生命保険ですが、個人で加入する場合では、市民税や所得税の軽減に成り、法人契約の場合には、社外資金の積み立てや損金での社外留保が可能となります。

また、難しいとされる生命保険も基本は3種類の形しかなく、それ以外にはメディカル保険と年金系となります。

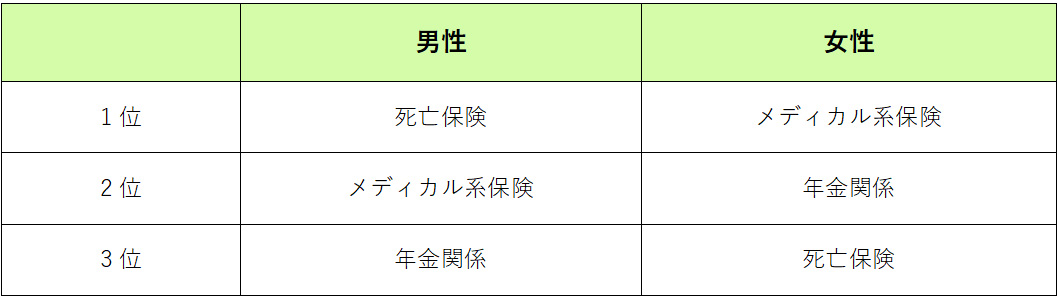

また、独身や既婚者、お子様などのライフプランの世代だけでなく、男女の差によっても、必要となる生命保険に加入する順番が変わるものです。

上記の様に、性別の差別でなく、必要な順番から考えた場合には、このようになります、但し、シングルマザーの場合は、男性と同じ順番での加入に成ります。あくまでも例としてお考えいただきそれぞれのライフプランによって変わります。

加入する場合、生命保険を販売する保険会社や保険外務員では、募集文書資料に他社との違いや生命保険本来の保険以外の使い道である方法、絵で実際の比率の違い等の記載など、審査等の体制に関してのガイドラインがあります。

生命保険販売業を営んでいない北岡開発であれば、保険の真の使い方、利用の仕方について、第三者の立場からのアドバイスが可能です。昨今の町中にある保険相談所や保険会社と契約しているFP(ファイナンシャルプランナー)は、手数料の多い保険を勧めたくなるのが実情ですので、加入者は自身が保険の知識を養う事も大切です。ご相談する場合は販売契約を持たない、FPや企業に相談されることをお勧め致します、金融機関の保険販売、携帯ショップでの保険販売を見かけますが、保険税務までを提案して販売してくれるものではありません。

個人の保険加入の方法で、所得税、住民税の軽減も大きく、賢く加入するだけで、最高で所得税12万円、住民税7万が軽減できます。(新保険制度の場合、旧保険の場合は併用)

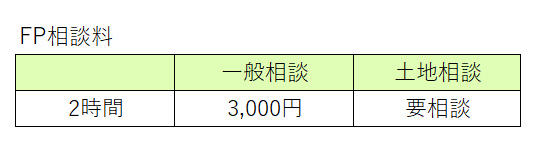

■住宅ワンストップ相談

住宅の相談にはFPの中でも不動産を営むFPに相談する事が肝要です。各手続の書類や不動産知識や経験が一般FPと違う悩み相談にも対応できる点です。

住宅ワンストップ相談ができるのが大きな違いです。

住宅取得のための贈与税の控除や実際の不動産の物件、定期借地権付物件などにも精通していますので優位に相談できます。

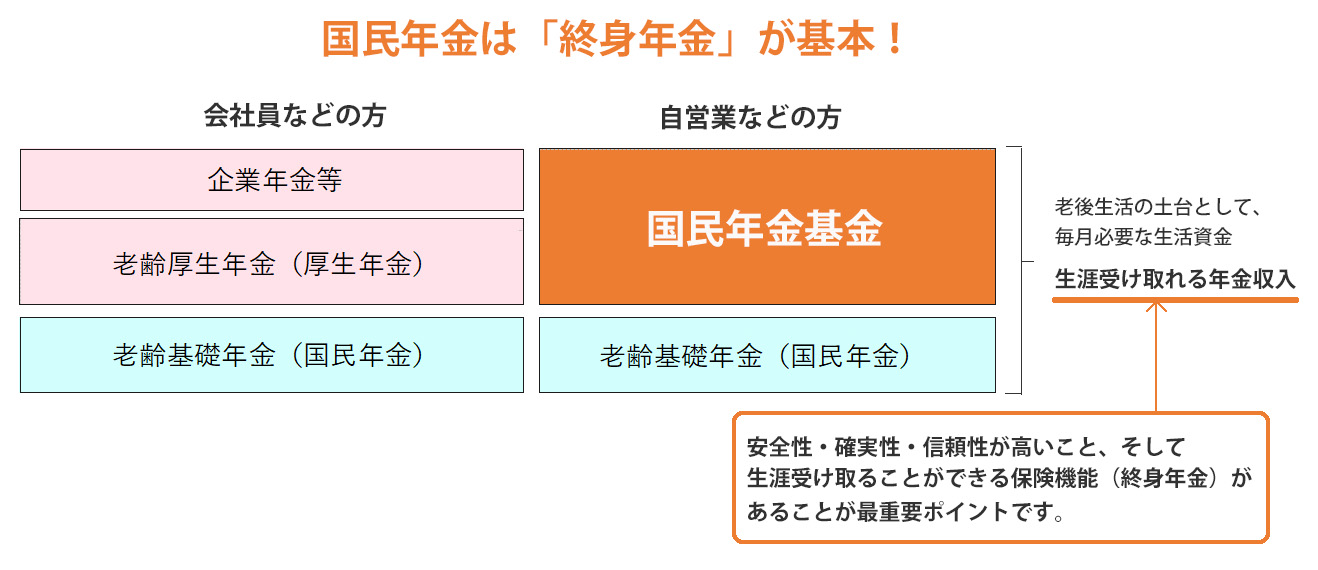

■資産運用相談【iDeCo】

老後に備えての資産運用相談、iDeCo、年金基金、NISA等についての相談もファイナンシャルプランナーの相談が多いと思いますが、実際2022年5月より、制度変更があったiDeCoについても不明確な点が多いとお感じの方も多いと存じます。さてその前に国民年金基金は、どうなったのでしょうか。iDeCoの改正の様に改正部分は無いのでしょうか。

■iDeCoと国民年金基金の違い

現在、年金やiDeCoが65歳になっているのに60歳で受給開始されてしまうのは、仕事しながらですから、税金で差し引かれてしまう場合もありますので、得か損か考え処はあると思います。

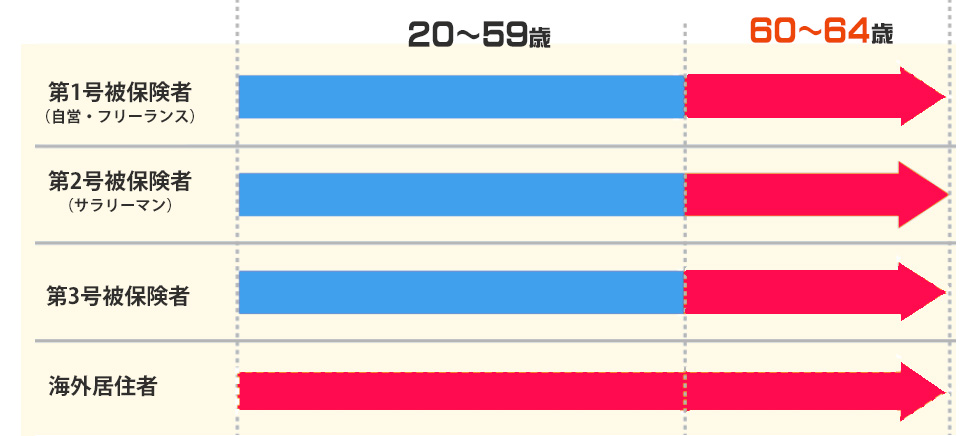

さて、iDeCoですが、65歳迄に伸びたというニュースはご存知でしょうが、実は誰でも加入できる訳ではありません。諸条件があります。原則65歳になるまで加入できるようになるという点ですが、改正前の加入可能年齢は60歳になるまでと決められていますが、今回の法改正ではこの年齢要件が撤廃され、国民年金被保険者ということだけが加入の主な要件となりました(ただし、iDeCoの老齢給付金を受給した方、公的年金を65歳前に繰上げ受給した方を除きます。)。

上記のイメージでは以下の絵を想像されますが、ここに一般的に現実的ではない問題があり、実際に受給年齢を考えた場合には加入しない方が良い場合もあります。

上記の図では誰もが加入できそうですが実は、第1号被保険者の場合【国民年金被保険者】である事で、実際に加入できる人はこの条件では少数となります。日本国内に居住している20歳以上60歳未満の方は、国民年金の被保険者(加入者)となります。

国民年金基金は、これまで国民年金の保険料を納めている20歳以上60歳未満の方が加入できる制度でしたが、国民年金法の一部改正により、国民年金に任意加入されている60歳以上65歳未満の方も国民年金基金に加入できるようになりました。しかし具体的には、大学生である期間の最短2年間が未加入などの人も多く62歳まで支払い続けますが、そこで被保険者ではなくなります。 ではIDeCoの65歳迄に加入するためには再度、厚生年金などに加入できる再就職が必要となります。

更に最低加入期間10年間の通算加入者等期間が必要となります。10年に満たない場合は、通算加入者等期間に応じて受取可能年齢が定められています。受取可能年齢から75歳※に達する日の前日(誕生日の2日前)までに、記録関連業務の運営管理機関(ろうきんの場合はJIS&T)に対し受取りの手続きを行う必要があります。75歳※を超えても受取りの手続きを行わなかった場合は、一時金として全額支給されることになりますのでご注意ください。なお、60歳までに通算加入者等期間を有さない場合、個人型確定拠出年金加入者となった日、その他の厚生労働省令で定める日から起算して5年を経過した日から受取可能になります。

受給開始最低期間、老後給付金を受け取るタイミングの5年がメリットですが、運用してる間は口座管理手数料もかかり、消費税インボイス制度の適用により、消費税計算も必要に成ります。実際加入して資産運用に成るか判断した場合は、NISA等の方が運用や自由度もあります。制度の内容を詳しく知る事が重要となります。

改正点の概要

2022年5月からiDeCoの加入可能年齢が5年延長になります。現在、iDeCoの加入可能年齢は60歳未満ですが、改正後は65歳未満になります。

ただし、5年延長で加入できるのは、第2号被保険者である会社員・公務員または国民年金の任意加入者です。また、これまで海外居住者はiDeCoに加入できませんでしたが、国民年金に任意加入していればiDeCoに加入できるようになります。

第1号被保険者の場合は前記の様に条件が難しいと考えられます。

※国民年金の任意加入とは、国民年金保険料の納付済期間が40年(480カ月)に満たない場合、最長で65歳までの5年間国民年金に加入できる制度のことです(厚生年金保険、共済組合等加入者を除く)。また、日本国籍を持っている海外移住者も、この国民年金の任意加入の対象となります。

メリット

長生き時代の今、より長く働きたいというニーズに対応できます。60歳以降も働き続ける場合には、加入期間が5年間長くなることにより、税制メリットを受けながら老後資金を積立てることができます。

注意点

上記の通り、加入可能年齢が5年延長されるのは、第2号被保険者である会社員・公務員または、国民年金の任意加入者です。そのため、基本的に第1号被保険者である自営業やフリーランス、第3号被保険者である専業主婦(夫)などは、従来通り60歳未満となります。

iDeCoの受取り方法は、一時金もしくは年金のいずれかを選択することができますが、受給の上限年齢(現行は70歳、改正後は75歳)に達すると、年金での受取りができなくなります。また、iDeCoは、運用している間は継続して口座管理手数料がかかるので、受取りを遅らせるとその分、口座管理手数料はかかり続けます。

■企業型確定拠出

年金加入者のiDeCo加入の条件緩和(2022年10月1日施行)改正点の概要

2022年10月から、企業型DC加入者がiDeCoに加入しやすくなります。現状でも制度上は、企業型DCの加入者はiDeCoにも加入はできます。ただし、労使合意に基づく規約の定めがあり、事業主掛金の上限の引下げに対応している企業の従業員しか加入することができないため、実際には加入できない人が多くいました。改正後は、労使合意の規約や事業主掛金の上限の引下げがなくても、全体の拠出限度額から事業主掛金を控除した残余の範囲内(月額2万円以内または1万2,000円以内)で加入できるようになります。

メリット

規約の問題などがなくなれば、より多くの人がiDeCoに加入できるようになります。企業型DCに加えて、iDeCoでも資産形成ができるようになるため、資産形成のスピードが加速します。また、iDeCoは掛金が全額所得控除となるため、所得税、住民税を軽減する効果があります。さらに、iDeCoは自分自身で金融機関を選べるため、企業型DCでラインナップされていない商品を選択することもできます。

注意点

事業主掛金の上限の引下げがなくてもiDeCoに加入できるようになりましたが、実際には、企業型DCの事業主掛金とiDeCoの掛金の合計額が以下の表の通りであることが必要になります。また、企業型DC加入者がマッチング拠出を選んでいる場合には、マッチング拠出かiDeCoかどちらかを選択することになります。さらに、iDeCoに加入する場合、口座管理手数料などのコストは加入者自身で支払うことになります。

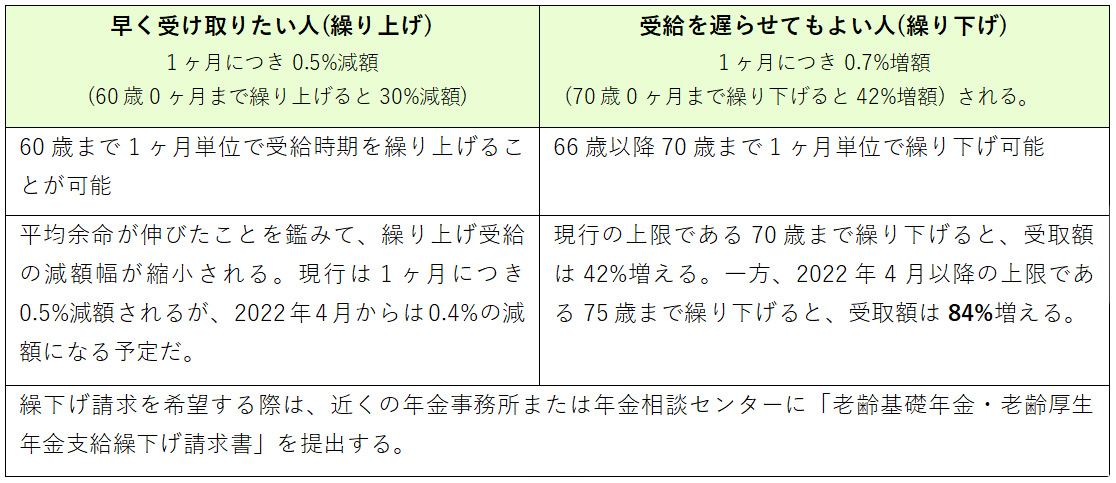

国民年金の繰り下げ受給が75歳まで可能に 2022年4月からの変化

2022年4月から、国民年金 (老齢年金) の繰り下げ受給の上限年齢が75歳になりましたが、国民年金の繰り上げ・繰り下げ受給について改めて解説、2022年4月からの制度変更についてご理解していただけると対応も可能かと存じます。

国民年金 (老齢年金) 原則として65歳から受け取り可能

繰下げ加算額

繰下げ受給をした場合の加算額は、老齢基礎年金の額(振替加算額を除く)および老齢厚生年金の額(加給年金額を除く)に下記の増額率を乗じることにより計算します。

ただし、65歳以降に厚生年金保険に加入していた期間がある場合や、70歳以降に厚生年金保険の適用事業所に勤務していた期間がある場合に、在職老齢年金制度により支給停止される額は増額の対象になりません。

増額率 (最大84%※1) = 0.7% × 65歳に達した月※2から繰下げ申出月の前月までの月数※3

※1 昭和27年4月1日以前生まれの方(または平成29年3月31日以前に老齢基礎(厚生)年金を受け取る権利が発生している方)は、繰下げの上限年齢が70歳(権利が発生してから5年後)までとなりますので、増額率は最大で42%となります。

※2 年齢の計算は「年齢計算に関する法律」に基づいて行われ、65歳に達した日は、65歳の誕生日の前日になります。

(例)4月1日生まれの方が65歳に達した日は、誕生日の前日の3月31日となります。

※3 65歳以降に年金を受け取る権利が発生した場合は、年金を受け取る権利が発生した月から繰下げ申出月の前月までの月数で計算します。

■繰下げの注意点

1. 加給年金額や振替加算額は増額の対象になりません。また、繰下げ待機期間(年金を受け取っていない期間)中は、加給年金額や振替加算を受け取ることができません。

2. 65歳に達した時点で老齢基礎年金を受け取る権利がある場合、75歳に達した月(75歳の誕生日の前日の属する月)を過ぎて請求を行っても増額率は増えません。増額された年金は、75歳までさかのぼって決定され支払われます。昭和27年4月1日以前に生まれた方は、70歳に達した月までとなります。

3. 日本年金機構と共済組合等から複数の老齢厚生年金(退職共済年金)を受け取ることができる場合は、すべての老齢厚生年金について同時に繰下げ受給の請求をしなくてはいけません。

4. 65歳の誕生日の前日から66歳の誕生日の前日までの間に、障害給付や遺族給付を受け取る権利があるときは、繰下げ受給の申出ができません。ただし、「障害基礎年金」または「旧国民年金法による障害年金」のみ受け取る権利のある方は、老齢厚生年金の繰下げ受給の申出ができます。

5. 66歳に達した日以降の繰下げ待機期間中に、他の公的年金の受給権(配偶者が死亡して遺族年金が発生した場合など)を得た場合には、その時点で増額率が固定され、年金の請求の手続きを遅らせても増額率は増えません。このとき、増額された年金は、他の年金が発生した月の翌月分から受け取ることができます。

6. 厚生年金基金または企業年金連合会(基金等)から年金を受け取っている方が、老齢厚生年金の繰下げを希望する場合は、基金等の年金もあわせて繰下げとなりますので、年金の支払元である基金等にご確認ください。

7. このほか、年金生活者支援給付金、医療保険・介護保険等の自己負担や保険料、税金に影響する場合があります。

8. 繰下げ請求は、遺族が代わって行うことはできません。繰下げ待機中に亡くなった場合で、遺族の方からの未支給年金の請求が可能な場合は、65歳時点の年金額で決定したうえで、過去分の年金額が一括して未支給年金として支払われます。ただし、請求した時点から5年以上前の年金は時効により受け取れなくなります。

■繰下げ受給の手続き

繰下げ受給を希望する場合は、66歳以降で繰り下げ受給を希望する時期に手続きを行ってください。手続きを行った時点で繰下げ増額率が決まりますので、手続きをする時期にご注意ください。

手続き方法については「66歳以後に老齢年金の受給を繰下げたいとき」をご覧ください。

繰下げ待機を選択した場合であっても、繰下げ受給を選択せず、65歳からの年金をさかのぼって受け取ることを選択することができます。

ただし、70歳以降に65歳からの年金をさかのぼって受け取ることを選択した場合は、手続き時点から5年以上前の年金は時効により受け取ることができなくなります。

※65歳からの年金をさかのぼって受け取るときの特例について(令和5年4月1日施行)

年金を受け取る権利が発生してから5年経過後に、繰下げ受給の申出を行わず老齢基礎(厚生)年金をさかのぼって受け取ることを選択した場合は、請求の5年前に繰下げ受給の申出があったものとみなして増額された年金を一括で受け取ることができます。

65歳からの年金をさかのぼって受け取るときの特例は、昭和27年4月2日以降に生まれた方(または平成29年4月1日以降に受給権が発生した方)で、令和5年4月1日以降に年金の請求を行う方が対象です。

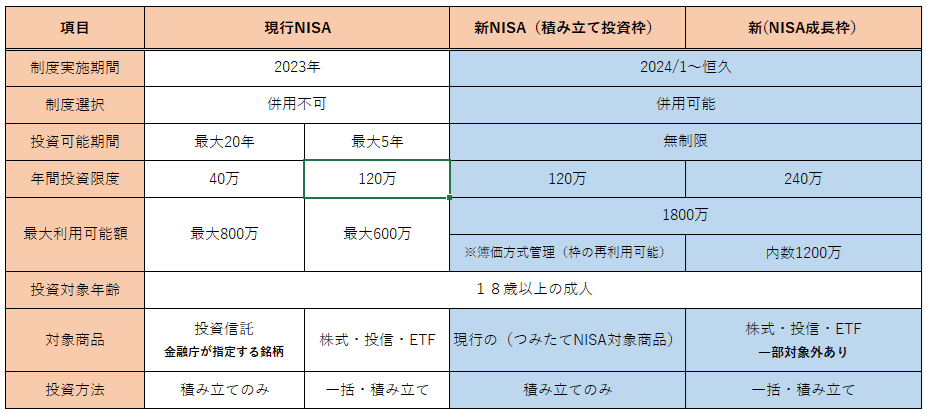

NISA(日本版個人投資口座)には、以下のような不明確な点やデメリットが指摘されています:

・投資枠の制限:

NISAでは、1年間で投資できる金額に上限があります。これは、投資の自由度を制限する可能性があります。

・損益通算と繰越控除ができない:

NISAでは、発生した損失を他の取引で出た利益と相殺する「損益通算」や、控除しきれなかった損失を翌年以降に繰り越して控除する「繰越控除」を行うことができません。

・既存の投資商品の非課税対象外:

NISA口座を開設する前にすでに保有している株式や投資信託などをNISA口座に移すことはできません。

・金融機関による投資商品の違い:

NISA口座で取り扱うことのできる金融商品は、金融機関によって異なります。

・新NISAの制度変更:

2024年から始まった新NISAでは、旧NISAで投資している商品を新NISAの非課税枠にロールオーバー(移管)することはできません。

これらの点を理解し、自分の投資戦略に合わせてNISAを活用することが重要です。具体的な投資戦略や金融商品の選択については、金融専門家に相談することをお勧めします。また、NISAのメリットとデメリットを比較検討し、自分の投資目標やリスク許容度に基づいて最適な選択をすることが重要です。

NISA(日本版個人投資口座)には、以下のような税法上の問題点が指摘されています

問題点1 配当金の取り扱い:

NISA口座で購入した株式の配当金や投資信託・ETFの分配金の受取方式は自分で選択しなければなりません。受け取り方法によっては課税されることがあるため注意が必要です。

受け取り方法によっては課税

NISA(日本版個人投資口座)での分配金の受け取り方には主に以下の2つの方法があります。

・受取型:

分配金をその都度現金として受け取ります。この場合、分配金は証券口座に入金されます。

・再投資型:

分配金をそのまま再投資し、保有口数に反映します。

ただし、NISA口座で非課税メリットを享受できるのは「株式数比例配分方式」(再投資型)だけです。他の方式を選ぶと、自分では非課税のつもりでも20.315%の税金が引かれての入金になってしまいます。

配当金の受取方法には他にも以下のような方法があります

・配当金領収証方式:

自宅へ郵送された領収書を金融機関へ持って行き、そこで配当金を受け取ります。

・登録配当金受領口座方式:

銘柄にかかわらず全ての配当金を指定した銀行口座に振り込んでもらいます。

・個別銘柄指定方式:

振込み指定書を個別銘柄ごとに提出して配当金を振り込んでもらいます。

ただし、これらの受け取り方法では、証券(銀行)会社を経由しない配当金の受取方法のため、NISA口座で保有されている株式かどうかを区別することができず、通常の株式口座と同様に配当金に課税する仕組みとなっています。そのため、NISA口座で非課税となるのは「株式数比例配分方式」だけです

NISA口座で非課税となるのは、株式数比例配分方式を選択した場合のみです。

問題点2 非課税期間終了後の取扱い:旧NISA

非課税期間が終了すると、通常口座(一般口座や特定口座)に移管されます。この際、非課税期間中の含み益や含み損に対する課税が問題となることがあります。

18歳未満での払い出し:ジュニアNISAは、原則として口座開設者が18歳になるまでは、親権者であっても口座内の資金を自由に引き出せない仕組みになっています。もし18歳未満で払い出しを希望する場合には、過去の利益に対してもさかのぼって課税されるうえ、ジュニアNISA口座が廃止になるため、注意が必要です。←の問題は2024以降はどうなりますか?

はい、ジュニアNISAは2024年以降も継続できます。ただし、新規の購入は2023年までとなり、2024年以降は新規購入ができなくなります。

具体的には、2024年以降、当初の非課税期間(5年間)の満了を迎えた後は、自動的に継続管理勘定に移管され、18歳になるまで引き続き非課税で保有できます。

また、2024年以降もジュニアNISA口座における払出制限は継続されますが、年齢や理由に関わらず、ジュニアNISA口座で保有している株式・投資信託・金銭等を非課税で払い出しが行えるようになります。

ただし、18歳になる前に払い出しをしたい場合は、ジュニアNISA口座の保有商品をすべて売却または課税口座へ移管し、ジュニアNISA口座を閉鎖する必要があります。

なお、ジュニアNISA口座で保有していた銘柄を引き続き非課税で保有したい場合には、一旦売却を行い、新NISA口座で新たに買いなおす必要があります。これは、ジュニアNISA口座で保有している商品は新NISA口座(成人NISA)へ移行できないためです。ご注意ください。

問題点3 金融機関によって取扱いの違い:

新NISA(少額投資非課税制度)の税制面での違いは金融機関によらず一定です。つまり、郵便局で新NISAを開設した場合でも、証券会社や銀行、農協で開設した場合と同じ税制が適用されます。

新NISAでは、年間投資枠(つみたて投資枠120万円、成長投資枠240万円)を超える分に関しては、課税口座で受け取ります。通常、投資信託で得られた普通分配金や譲渡(売却)益に対しては、20.315%の税金がかかりますが、非課税口座であれば、0%(非課税)になります。

ただし、郵便局(ゆうちょ銀行)で新NISAを開設する際の特徴や注意点は以下の通りです

取扱商品:ゆうちょ銀行では、つみたて投資枠の商品数が15種類と限られています。また、個別銘柄に投資することはできません。

窓口:全国的に店舗があり、窓口で手続きや相談ができるというメリットがあります。

デメリット:ゆうちょ銀行(郵便局)での新NISAのつみたて投資枠が15種類に限られている理由は、ゆうちょ銀行が提供するサービスの特性と、投資初心者や一般の預金者に対する配慮から来ています。

ゆうちょ銀行は、全国に広く店舗を持つ金融機関であり、その顧客層は非常に幅広いです。そのため、投資初心者や一般の預金者でも理解しやすいように、取り扱う投資信託の種類を限定していると考えられます。

また、投資信託の選択肢を限定することで、顧客が投資商品を選ぶ際の選択肢を絞り、選択の難しさを軽減する効果もあります。これは、投資初心者が投資を始める際のハードルを下げるための配慮とも言えます。

ただし、投資信託の選択肢が限られているため、投資の目的やリスク許容度によっては、ゆうちょ銀行の新NISAが最適でない場合もあります。そのため、具体的な投資戦略や金融商品の選択については、金融専門家に相談することをお勧めします。

◆NISA口座を開設するときに、特定口座、一般口座どちらを開設すればいいのですか?

それぞれの口座には特徴と利点がありますので、あなたの投資目的や生活状況によります。

一般口座:

一般口座は、特定口座やNISA口座で運用されていない投資商品を管理できる口座です。一般口座では、源泉徴収なしの特定口座と同様、運用益に対して発生する税金が天引きされないので、確定申告を行わなければなりません。

特定口座:

特定口座は、金融機関が年間の損益を計算してくれる口座です。特定口座には「源泉徴収あり」と「源泉徴収なし」の2種類があります。

源泉徴収ありの特定口座では、金融機関が譲渡益に対して20.315%の税金を源泉徴収します。源泉徴収なしの特定口座では、金融機関が「特定口座年間取引報告書」として損益をまとめてくれます。

NISA口座:

NISA口座は、NISA(少額投資非課税制度)を活用するための口座です。NISA口座で運用した利益は非課税となり、20.315%の税金がかかりません。ただし、一般NISAは年間120万円、つみたてNISAは年間40万円という上限があります。

迷っている初心者は特定口座(源泉徴収あり)と一般NISA口座を開設しておくと良いでしょう。ただし、投資の目的や金額、確定申告への対応能力などにより、最適な口座は変わる可能性があります。自身の状況を考慮した上で選択してください。